Решение о привлечении внешнего финансирования через международные рынки капитала было принято в рамках задач, поставленных Президентом Республики Узбекистан Шавкатом Мирзиёевым на селекторном совещании 16 января 2025 года, направленных на повышение эффективности инвестиций и увеличение экспортного потенциала крупных промышленных предприятий страны.

С целью выхода на международный долговой рынок предприятию были присвоены международные кредитные рейтинги на уровне BB- от агентств S&P Global Ratings и Fitch Ratings. Кроме того, агентство Sustainable Fitch присвоило предприятию ESG-рейтинг третьего уровня с оценкой 55 баллов.

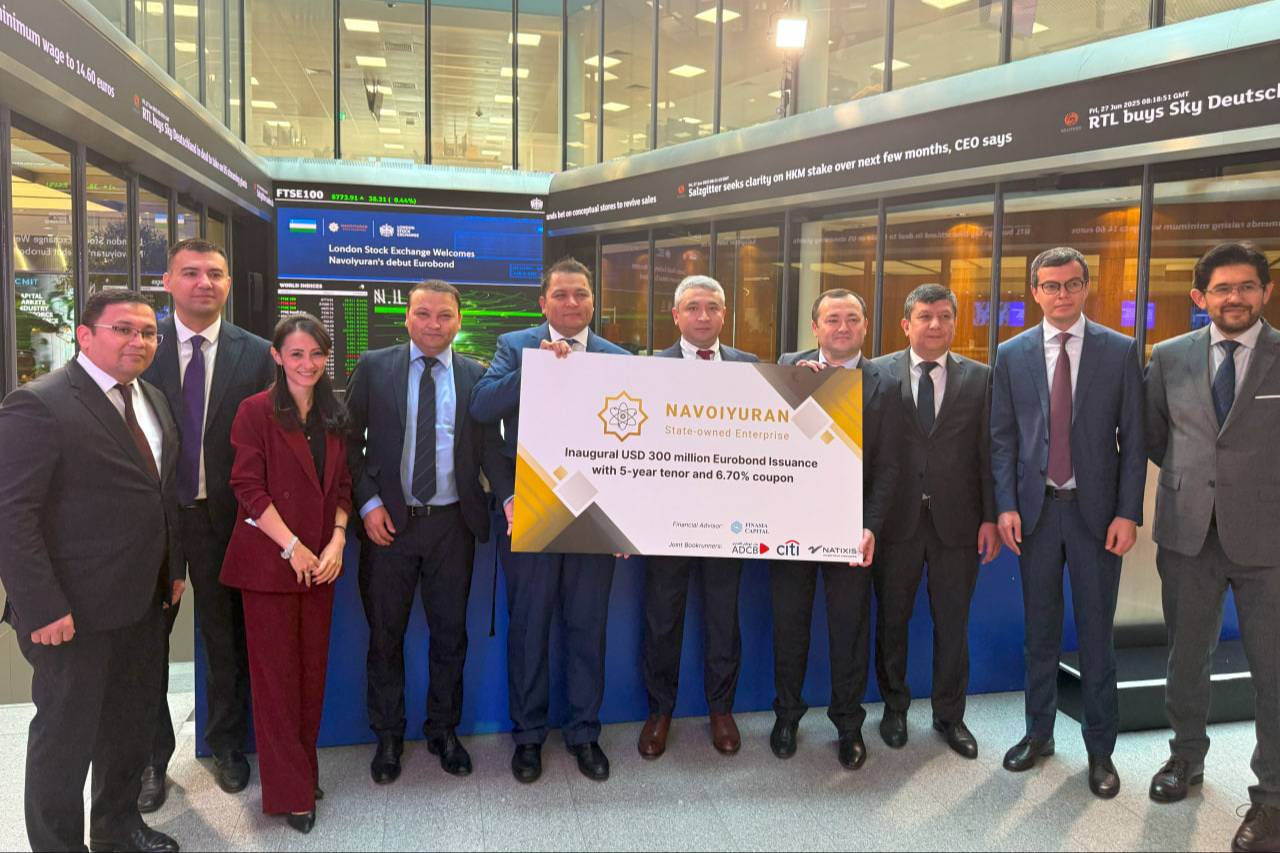

В рамках подготовки к первому выпуску международных облигаций, в качестве андеррайтеров были выбраны инвестиционные банки CITI, Abu Dhabi Commercial Bank и Natixis, в качестве финансового консультанта - Finasia Capitals, юридического консультанта - международная юридическая компания Dentons, а внешним аудитором выступила компания Deloitte.

Презентации инвестиционного предложения прошли в Лондоне 23–24 июня и охватили более 60 крупных инвесторов. Благодаря высокому интересу объем заявок составил более 1,3 млрд долларов, что в 4,3 раза превысило первоначально заявленный объем выпуска. Это позволило снизить купонную ставку до 6,70% по сравнению с первоначальным ориентиром (7,25–7,375%).

Следует особо отметить, что в текущем году ГП «Навоийуран» стало первым узбекским эмитентом, разместившим дебютные еврооблигации на Лондонской фондовой бирже по самой низкой купонной ставке.

Средства, привлеченные от размещения еврооблигаций, будут направлены на:

- расширение производственных мощностей;

- модернизацию транспортного и технологического оборудования;

- увеличение запасов урана;

- реализацию совместных проектов с зарубежными партнерами.

Размещение облигаций на международной площадке стало важным шагом для интеграции ГП «Навоийуран» в глобальную финансовую систему и подтверждением доверия инвесторов к реформам, осуществляемым в рамках стратегии «Янги Ўзбекистон».