Некоторые налоговые послабления по налогу на добавленную стоимость и налогу на прибыль, предоставленные Указом Президента Республики Узбекистан от 3 апреля 2020 года № УП-5978 «О дополнительных мерах поддержки населения, отраслей экономики и субъектов предпринимательства в период коронавирусной пандемии», в качестве бессрочных норм и положений, отражены в Налоговом кодексе.

Так, с 1 января 2021 года:

- для налогоплательщиков налога на добавленную стоимость, оборот по реализации товаров (услуг) которых не превышает один миллиард сумов в месяц, налоговым периодом установлен квартал;

- налогоплательщики налога на прибыль вправе представить в налоговые органы справку о сумме авансовых платежей до 10 числа первого месяца следующего квартала, исходя из ожидаемой суммы прибыли в текущем квартале.

Наряду с этим, в 2021 году будет продолжено применение порядка, согласно которому не будут налагаться штрафы на налогоплательщиков за просрочку представления налоговой отчетности сроком не более пяти дней в случаях, определяемых Государственным налоговым комитетом.

2. Налогообложение в рамках специальных налоговых режимов

Расширена категория налогоплательщиков, на которых не распространяется налог с оборота, в частности, теперь стационарные торговые точки по розничной реализации алкогольной продукции, включая пиво, а также рынки и торговые комплексы, независимо от размера совокупного дохода являются налогоплательщиками налога на добавленную стоимость и налога на прибыль.

Для лиц, осуществляющих риэлтерскую деятельность, ставка налога

с оборота снижена с 25 до 13 процентов.

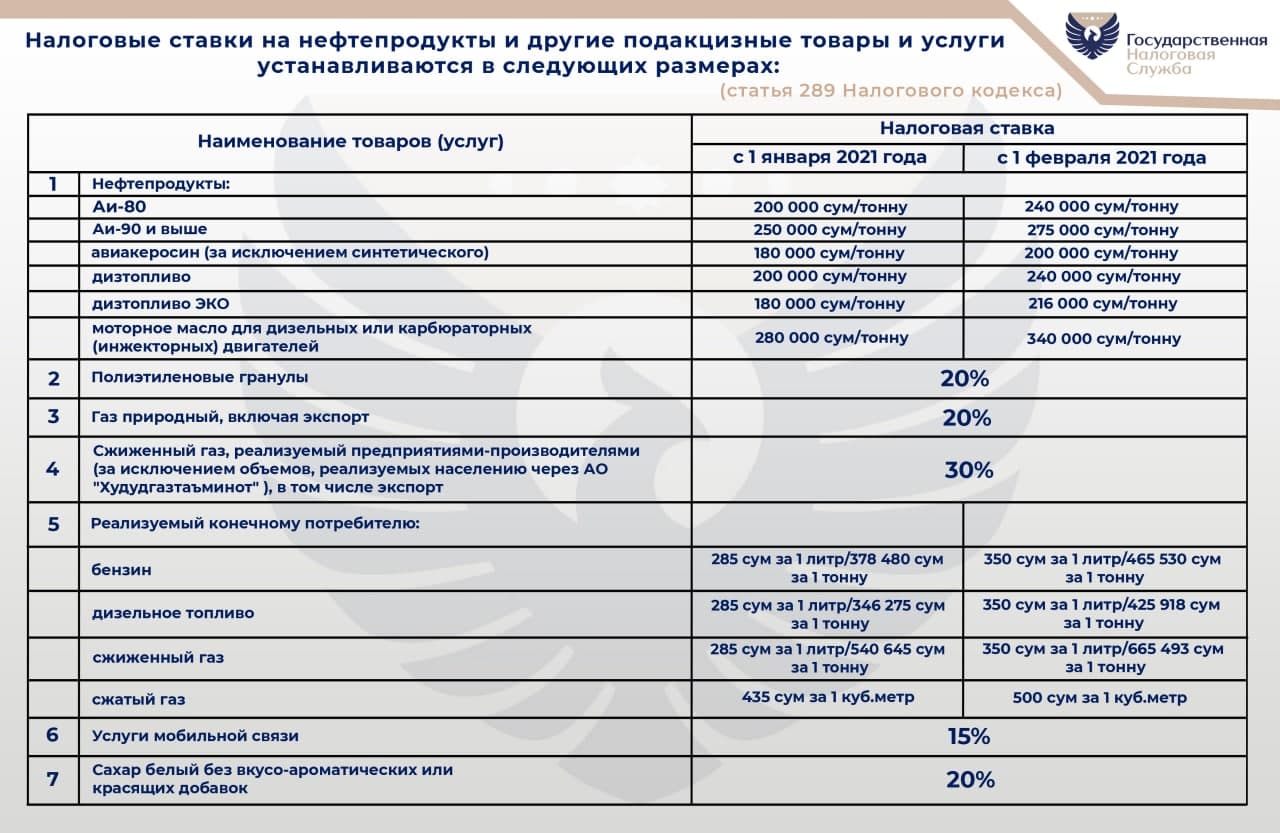

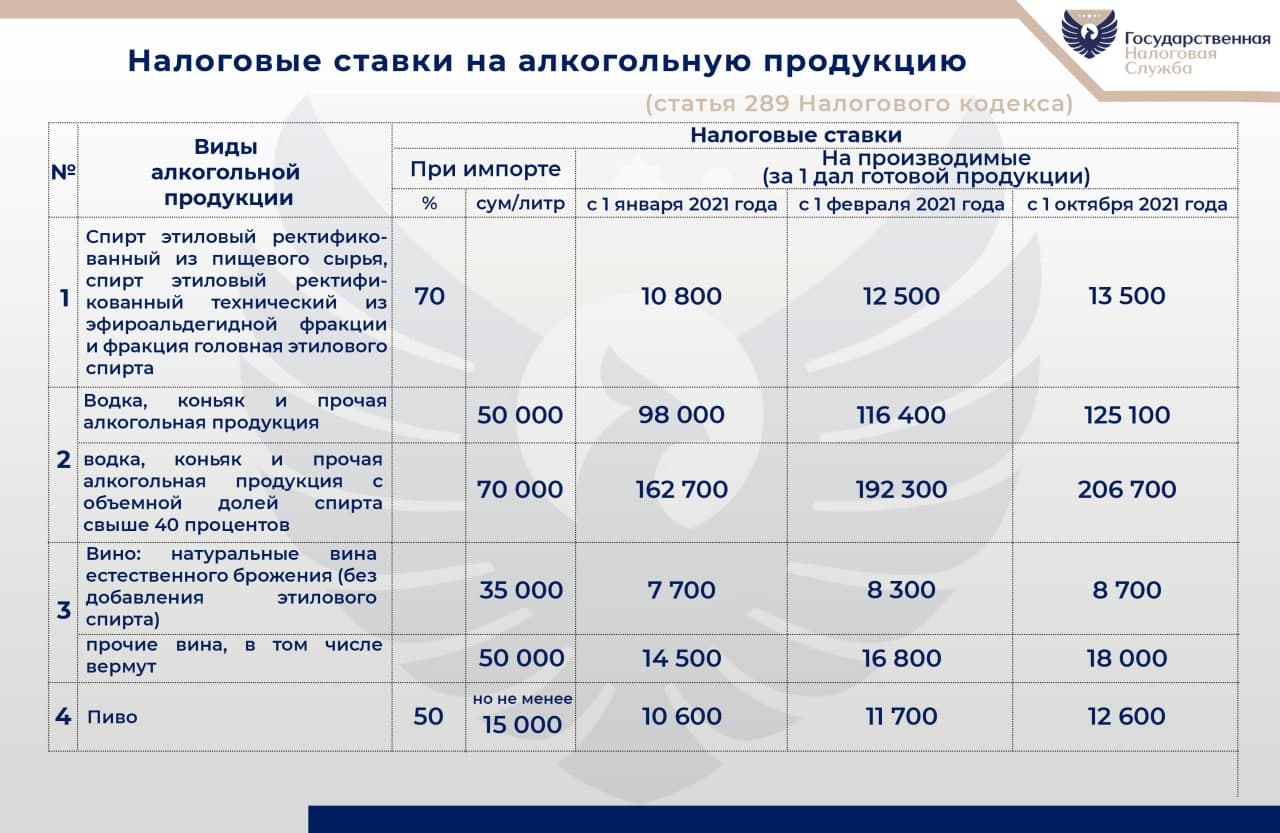

3. Акцизный налог

Уточняются налогоплательщики акцизного налога, в частности, при использовании ввезенных (импортированных) подакцизных товаров, реализуемых конечному потребителю (бензин, дизтопливо, сжиженный и сжатый газ) для собственных нужд, налогоплательщиками являются лица, осуществившие ввоз этих товаров для собственных нужд.

Перечень подакцизных товаров (услуг) и ставки по ним теперь установлены Налоговым кодексом.

Ставка акцизного налога по услугам мобильной связи снижена с 25 до 15 процентов.

4. Налог на прибыль

Начиная с 1 января 2021 года, устанавливается порядок, согласно которому:

- имущество, полученное или приобретенное (созданное) за счет средств, поступивших в соответствии с пунктами 8, 9, 14, 15 и 17 статьи 304 Налогового кодекса, а также полученное или приобретенное (созданное) за счет средств, высвобожденных в результате предоставленных налоговых и таможенных льгот, не признаются амортизируемыми активами и не подлежат амортизации;

- при проведении налогоплательщиком в последующих отчетных (налоговых) периодах переоценки стоимости амортизируемых активов результат такой переоценки в целях налогообложения при начислении амортизационных отчислений не учитывается;

- стоимость амортизируемого актива относится на расходы через амортизационные отчисления, начисляемые от первоначальной стоимости без учета их переоценок.

При этом стоимость амортизируемых активов, с учетом ранее проведенной переоценки, имеющаяся у налогоплательщика по данным бухгалтерского учета по состоянию на 1 января 2021 года, в целях налогообложения является первоначальной стоимостью.

5. Налог на доходы физических лиц

Введен порядок, согласно которому налог на доходы с физических лиц, состоящих в трудовых отношениях с индивидуальным предпринимателем, исчисляется и удерживается налоговыми агентами - индивидуальными предпринимателями - у источника выплаты, при выплате дохода налогоплательщику.

При этом упраздняется порядок, согласно которому физические лица, состоящие в трудовых отношениях с индивидуальным предпринимателем, вправе выбрать уплату налога на доходы физических лиц в фиксированном размере либо на основании декларации о совокупном годовом.

6. Социальный налог

Самозанятые граждане, а также граждане Республики Узбекистан, работающие за границей, для получения одного года трудового стажа должны будут уплачивать социальный налог в сумме не менее одного размера базовой расчетной величины.

7. Налог на имущество юридических лиц

Применяемая к некоторым объектам налогообложения пониженная ставка налога на имущество юридических лиц увеличивается с 0,2 до 0,4 процентов.

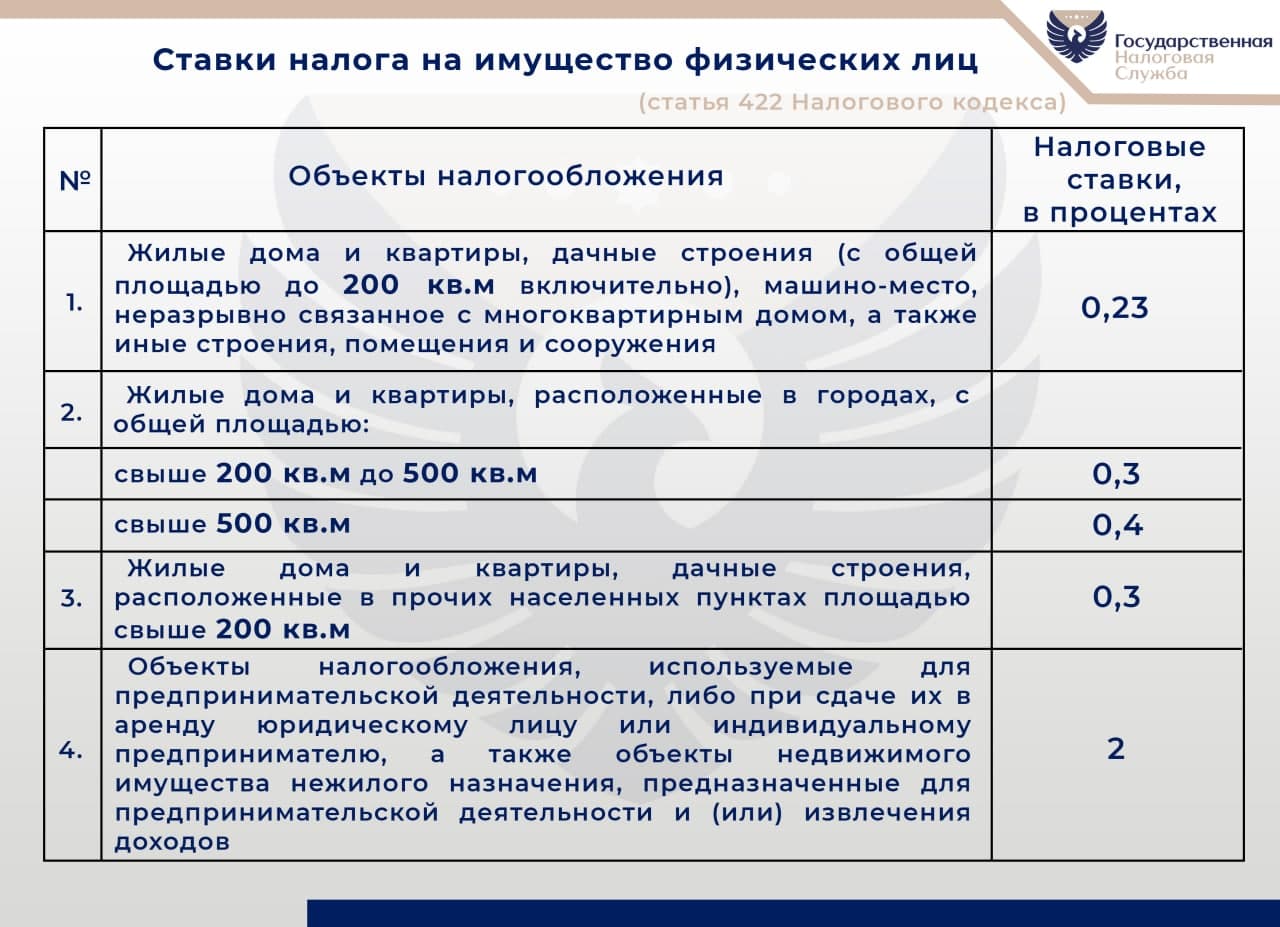

8. Налог на имущество физических лиц

Машино-место, неразрывно связанное с многоквартирным домом, включается в объект налогообложения налогом на имущество физических лиц

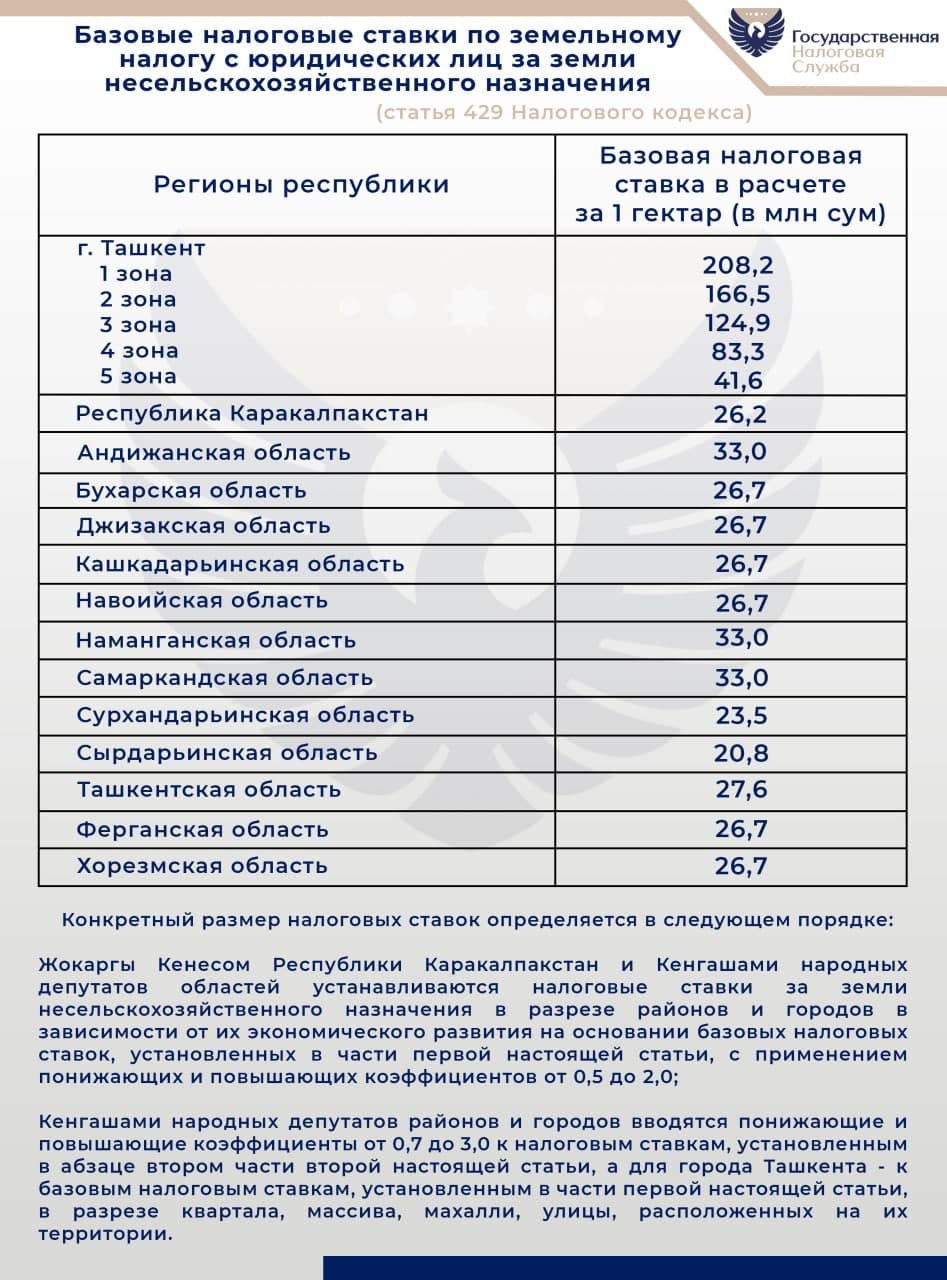

9. Земельный налог

Для плодоовощеводческих сельскохозяйственных предприятий за земли, занятые плодоовощеводческой продукцией, а также для дехканских хозяйств, вводится порядок уплаты земельного налога исходя из нормативной стоимости сельскохозяйственных угодий, с установлением налоговой ставки земельного налога как для земель сельскохозяйственного назначения.

К землям, занятым неэффективно используемыми искусственными водоемами для разведения (выращивания) рыбы будут применяться меры воздействия путем установления повышенных налоговых ставок и отмены налоговых льгот по земельному налогу.

Увеличен понижающий коэффициент к ставкам земельного налога с 0,1 до 0,25, применяемый в отношении земельных участков, занятых отдельными объектами, предусмотренными в статье 429 Налогового кодекса, по которым ранее были предоставлены налоговые льготы.

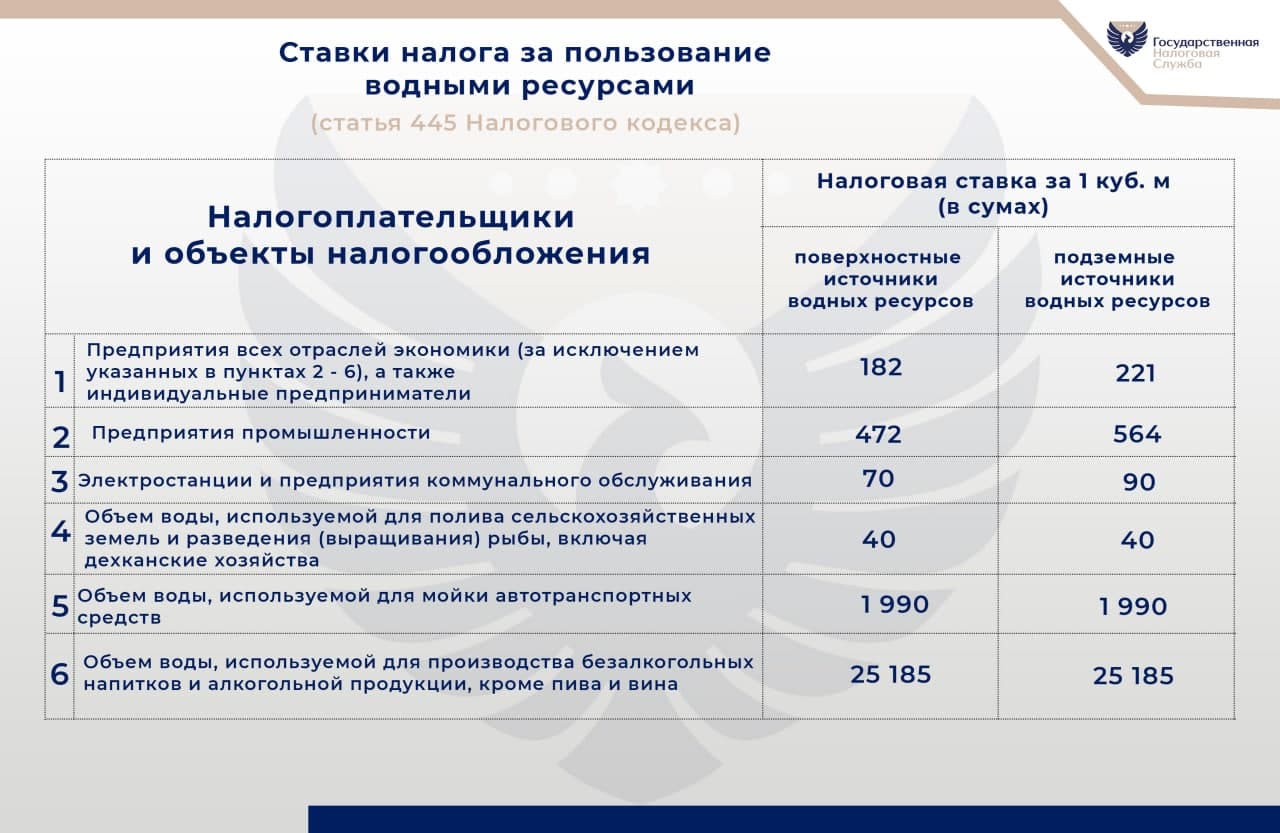

10. Налог за пользование водными ресурсами

Устанавливается порядок, согласно которому:

- рыбоводческие хозяйства, занимающиеся разведением рыбы в искусственных водоемах, налоговую базу определяют исходя из разницы объемов воды, забранной из естественных и искусственных водных объектов и обратно сбрасываемой в эти водные объекты, за исключением сбрасываемой в коллекторно-дренажную сеть;

- при отсутствии средств учета водных ресурсов и невозможности определения фактического объема используемых водных ресурсов

в сельском хозяйстве, включая рыбоводческие хозяйства, налоговая база определяется по нормативам потребления водных ресурсов, утвержденным уполномоченным органом в области водопользования и водопотребления.

- вводится понижающий коэффициент в размере 0,7 к ставке налога, установленной для объема воды, используемой для полива сельскохозяйственных земель и разведения (выращивания) рыбы, включая дехканские хозяйства к объему использованной воды, определяемой на основании водоизмерительных приборов.

- налогоплательщики, занимающиеся несколькими видами деятельности, по которым установлены различные объекты налогообложения и (или) налоговые ставки, обязаны вести раздельный учет по таким видам деятельности и уплачивать налог по соответствующим налоговым ставкам.

11. Налог за пользование недрами

Устанавливается единая налоговая ставка в размере 5 процентов,

но не менее 7 500 сум/куб.м., по следующим видам полезных ископаемых: песок строительный, песчано-гравийная смесь, песчаники, щебень строительный (карбонатные породы), щебень строительный (граниты, порфириты и сланцевые породы).

13. Налоговые льготы

1. Уточняется порядок применения налоговых льгот по налогу на добавленную стоимость, в частности:

льгота, предусмотренная по услугам пассажирского транспорта, будет применяться к услугам городского пассажирского транспорта

и пассажирского автомобильного транспорта общего пользования (за исключением такси, в том числе маршрутного), по которым тариф, устанавливается органами государственной власти на местах;

льгота, предусмотренная по товарам (услугам), приобретаемым за счет займов международных финансовых институтов и международных займов правительственных организаций, будет применяться, если их освобождение предусмотрено законом;

2. Из объекта налогообложения акцизным налогом исключаются натуральные вина (за исключением бутилированных), реализуемые производителями в дегустационных зонах (местах), организованных по туристским маршрутам.

3. Земельные участки, отведенные для хранения всех видов отходов и их утилизации, исключаются из объекта налогообложения земельным налогом с юридических лиц.

4. Земельные участки, на которых внедрена водосберегающая технология орошения любого вида, не облагаются земельным налогом с юридических лиц.

5. Водные ресурсы, используемые из коллекторно-дренажных сетей, исключаются из объекта налогообложения налогом за пользование водными ресурсами.

6. Отменяются некоторые налоговые льготы, предоставленные АКИБ «Ипотека банк», Народному банку и Микрокредитбанку.

Азиз Умрзоков.

Начальник отдела консультирования по налогообложению ГНК.